穆迪近期示意,评估的北美2000家企业中,16%受疫情袭击严重,将面临评级下调的风险。现在评级被下调的企业甚至包罗埃克森美孚、波音等大蓝筹企业,梅西百货、GAP等服装零售企业评级被降为垃圾级。而其中,有杠杆贷款刊行的企业所面临的评级下调幅度更大,好比太阳马戏团公司(Cirque Du Soleil Inc),由于其现金流逆境以及2020年的收入预期低迷,穆迪和标普均大幅下调了其债务评级,穆迪评级从B3下调4个品级至Ca,标普将其从B-下调3个品级至CCC-。

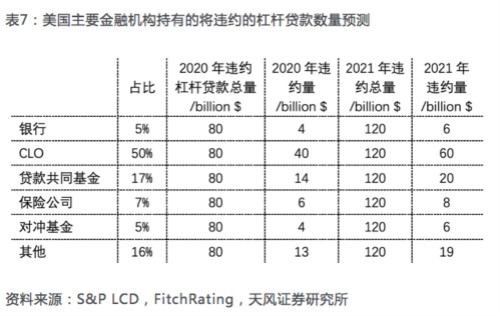

惠誉在3月27日的讲述中展望,2020年受疫情影响的高风险行业杠杆贷款总量将达2250亿美元,占整个杠杆贷款市场的16%。整体上,惠誉展望2020年将有800亿美元杠杆贷款违约,跨越2009年岑岭时期780亿的贷款违约量。惠誉还展望,2020年、2021年的杠杆贷款整体违约率将分别为5%~6%和8%~9%。

行业方面,

天风证券研究所宋雪涛也以为,尺度普尔的压力比率(Distress Ratio)指标,即相对美国国债经期权调整后的复合利差跨越1000基点的投契级债券所占的比例,可作为美国贷款市场的潜在违约的风向标。而该指标显示,大范围企业债券承压,尤其是航空、石油燃气、零售以及娱乐休闲行业的承压比例跨越60%,甚至旅店住宿、餐饮服务、修建等过往几乎没有压力的行业,在疫情袭击下压力也陡升。

CLO是指以杠杆贷款作为底层资产,通过对其举行池化、支解处置,形成包罗多个收益和风险特征的差别“层级”的证券化产物。

CLO已成为高风险杠杆贷款的主导力量,在已往几年中购买了约60%的新增杠杆贷款。凭据尺度普尔全球(S&P Global)的贷款研究部门LCD的说法,CLO总共拥有约莫一半的美国市场的杠杆贷款。

宋雪涛示意,虽然CLO基于风险涣散化和经理人自动治理的设计,历史违约率较低,但在全球疫情对实体经济的打击下,大范围行业均受到差别水平的影响,承压比例陡升,杠杆贷款报价骤降。随着杠杆贷款市场违约量、违约比例升高,CLO同样面临严重的信用风险,从而影响CLO欠债端投资者的收益情形。

现在,穆迪、标普和惠誉正在审查CLO持有的1600多种杠杆贷款,思量对其降级。

而事实上,大多数CLO对评级为CCC/Caa1或以下的杠杆贷款持有量都有不跨越投资组合7.5%的限制,因此,当越来越多杠杆贷款遭遇降级后,许多CLO很可能将被迫出售低质量贷款,这将对市场造成重击。

富国银行(Wells Fargo)的研究显示,在美国,跨越一半的CLO都跨越了CCC级贷款持有量的限制,在欧洲也有约四分之一CLO跨越了此限制。

宋雪涛警示称,CLO的投资者集中度较高,这意味着,当杠杆贷款市场泛起大面积违约,进而导致CLO大量损失主要集中于几家金融机构,有可能引起金融机构资不抵债倒闭的风险。

“以美国银行投资者为例,标普智库统计数据显示,虽然美国所有银行投资者只占有整体CLO产物15%的份额,但其中81%的CLO由美国前三家银行摩根大通、富国银行、花旗集团,总量达802亿美元。”不外,他同时示意,停止2019年12月,上述三家银行持有的CLO在总资产中的占比分别为1.1%、1.5%和1.1%,小于2008年金融危急前“有毒资产”(CDO及次贷相关衍生品)在其总资产中的占比1.43%、1.59%和3.63%,更远小于倒闭前的雷曼持有的有毒资产比例12.89%。

更值得注意的是,现在,面临降级的CLO大多是风险较高、评级较低的,但若杠杆贷款连续恶化,评级较高、较平安的CLO未来也可能会遭受损失。在标普对美国CLO举行的压力测试中,最坏的情形下,快要90%的AAA级CLO将被降级为AA级。最糟糕的情形则是,40%的杠杆贷款被降级为CCC级,这些贷款的违约导致CLO投资组合整体遭受近11%的直接损失。

瑞信美国资产支持证券研究部门前负责人杜比斯基(Rod Dubitsky)称,现在的一个主要风险是,用于构建所谓的平安证券的数学模型并未思量到类似新冠疫情这样的情形。

金融危急前,他曾以为次级抵押贷款支持证券将会面临降级潮而露出问题,而最近他对AAA级CLO也发出了类似的忠告。其在最近的一篇论文中指出,若思量疫情对经济的影响,一些CLO不应获得现在的高评级。

“AAA级CLO的观点事实上消逝了,由于当整个投资组合受到严重衰退的全球经济影响时,涣散投资的意义就不大了。”他在克日接受采访时称。

事实上,持有AAA级CLO的投资者遭受损失的情形已然最先。

持有美国CLO最多的私人投资者之一——日本中央农林中央金库(Norinchukin Bank)持有全球CLO市场10%的证券,其所持有的71亿美元的CLO均为AAA级,日本中央农林中央金库5月初透露,停止上一个财年终(3月31日)共因上述投资损失了37亿美元。

日本中央农林中央金库首席执行官冈崎(Kazuto Oku)称“将限制对CLO举行新的投资”,并将分两阶段来评估投资CLO的风险:第一阶段,评估若干美国企业会停业或申请停业珍爱;第二阶段,评估若干AAA级CLO将会受此影响。

日本金融厅最近也团结日本央行有史以来首次揭晓评估讲述,警示了日本银行业投资CLO的风险。

讲述指出,日本银行业持有全球CLO的近两成。除了农林中央金库,三菱日联金融(Mitsubishi UFJ Financial Group Inc。)及日本邮政银行(Japan Post Bank Co。)也各持有211.6亿及165.6亿美元CLO。

讲述称,日本银行业的资源缓冲有可能因投资CLO而受损。“纵然这些银行不准备在产物到期前沽售,仍有可能因相关投资的信贷评级遭到下调而面临资产减记风险,并导致市场颠簸。”讲述云云示意。

宋雪涛则以为,疫情造成的杠杆贷款和CLO违约损失,对于银行而言风险不大,但对于部门有毒资产持有集中度较高的非银金融机构而言,仍然是潜伏的尾部风险。