在美剧《权力的游戏》中,财政大臣培提尔·贝里席的生计之道是“杂乱是门路”,他指一小我私人想要实现阶级跃迁就要在杂乱中捉住属于自己的时机。

当前,对于投资者而言,厨电这个行业也足够杂乱,既有新旧品类替换的杂乱,也有企业估值与业绩增速不匹配的杂乱,另有房地产未来行情不晴朗的杂乱。

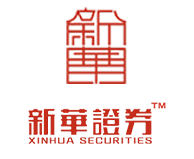

诸多杂乱下,近三个月该赛道的五家上市公司股价却平均涨幅到达50%,也就是说提前行使这些杂乱结构的投资者已经跑赢市场上99%的投资者。

而在我们看来,这平均50%的股价涨幅中,既有厨电行业枷锁被打开的估值释放,好比疫情解封,房地产最先苏醒,原质料价钱向下探等;也有已往逆势增进的业绩支持,主要是那些线上渠道占对照高的企业,去年保持了增进韧劲。

不外,风水轮流转,若是说去年那些受益于线上渠道盈利的厨电企业股价暴涨,那么今年线下渠道结构占优的企业可能会迎头遇上。但无论若何,那些股价不匹配业绩增进的企业将有显著的调整风险。

01 苏醒与不确定性

最近,股价连续跌了近20个月的厨电企业迎来显著回暖。

其中,市值约300亿元的老板电器当前股价较去年11月初创新低的20元/股大涨55.2%,同期四家集成灶行业上市公司火星人、浙江美大、亿田智能、帅丰电器的股价涨幅划分为59.2%、32.3%、64.8%、36.8%。

也正是这波强力反弹之后,上述企业部门或或所有收回2022年整年的跌幅,好比老板电器当前股价31.5元,较2022年开年的36元仅落伍不到13%。

已往三个月,厨电企业的股价反弹力度之以是云云大?节点财经以为与去年牵制该行业的四条绳索中的三条松绑有关。

这四条牵制绳索划分为疫情困扰、房地产萎缩、原质料涨价与竞争加剧,现在已经松绑的一条绳索为疫情,另两条显松绑趋势的划分为房地产的苏醒以及不锈钢板价钱的回落。

疫情对厨电企业的影响是全方位的,笼罩生产、物流、客流、安装等多个方面,现在这一大魔头已经消逝,厨电企业因此快速走上谋划正轨。

其次,作为厨电产物的主要销售工具,房地产行业去年创纪录的差行情压制了厨电企业的估值。据投资者调研信息新居占传统烟机销售的五成左右,占集成灶产物的超八成,去年海内新居完工面积、新居销售面积、精装修市场规模划分同比下滑15%、26.7%、49%。

上述两重难题中,厨电企业难有独善其身的。

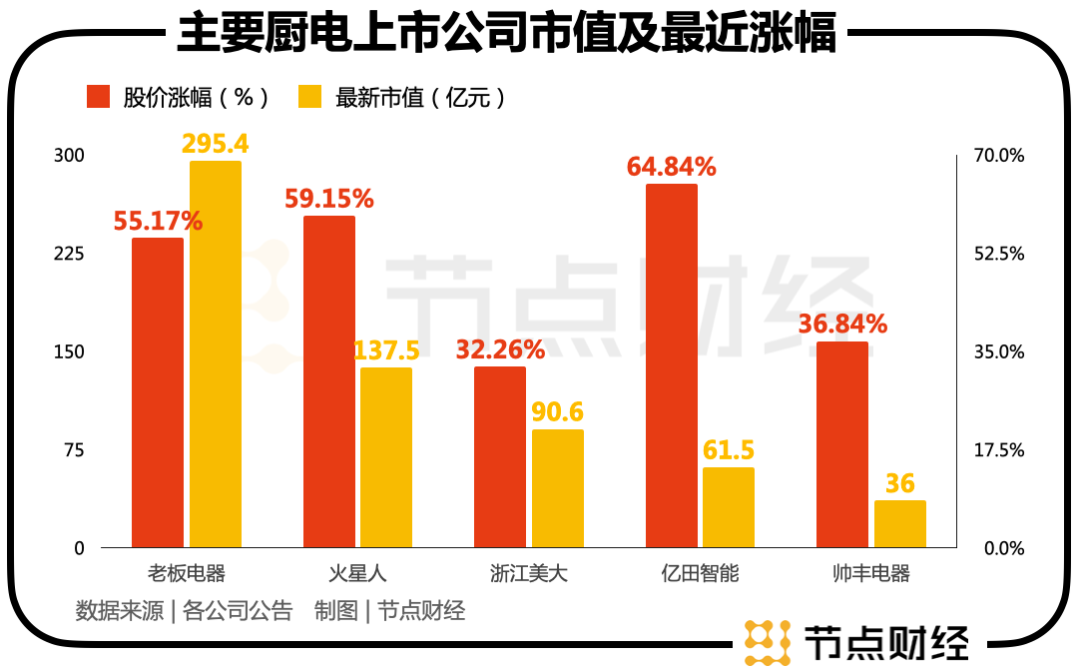

住手去年三季报,五家主要厨电上市公司中有四家企业营收微增,利润下滑,只有亿田智能一家营收增速到达双位数,且净利润为正增进。

若是说疫情与房地产萎靡只是对厨电企业的营收端形成压制,那么居高不下的原质料价钱则有力袭击了厨电企业的利润。

公然信息显示,2021年7月-2022年7月,厨电产物的主要原质料“不锈钢板”价钱处在近三年高位,现在依然大幅高于2019年同期。

只管疫情排除、厨电产物原质料价钱泛起回落,房地产领域也受益于政策的松绑以及疫情的排除泛起苏醒迹象。

然则这种苏醒能到什么水平?尤其是对厨电产物销量影响较大的新居完工数据?

2022年,天下衡宇完工面积为8.62亿平方米,同比下滑15%,其中住宅完工面积为6.25亿平方米,同比下滑14.3%。而从2022年新开工面积以及房地产开发商土地购置面积等数据看,衡宇完工面积短期内的恢复情形并不容乐观。

统计局数据显示,去年我国衡宇新开工面积约为12.06亿平方米,同比下滑39.4%,同期地产开发商土地购置面积跨越1亿平方米,同比下滑53.4%。

两项数听说明房地产开发商投资房地产的动力不足,这将影响未来三年内的新居完工数据。

未来新居完工数据会恢复到什么水平?无人得知。

02 替换与混战

厨电行业是随同我国房地产盈利生长起来的,不外这一势头竣事于2018年。

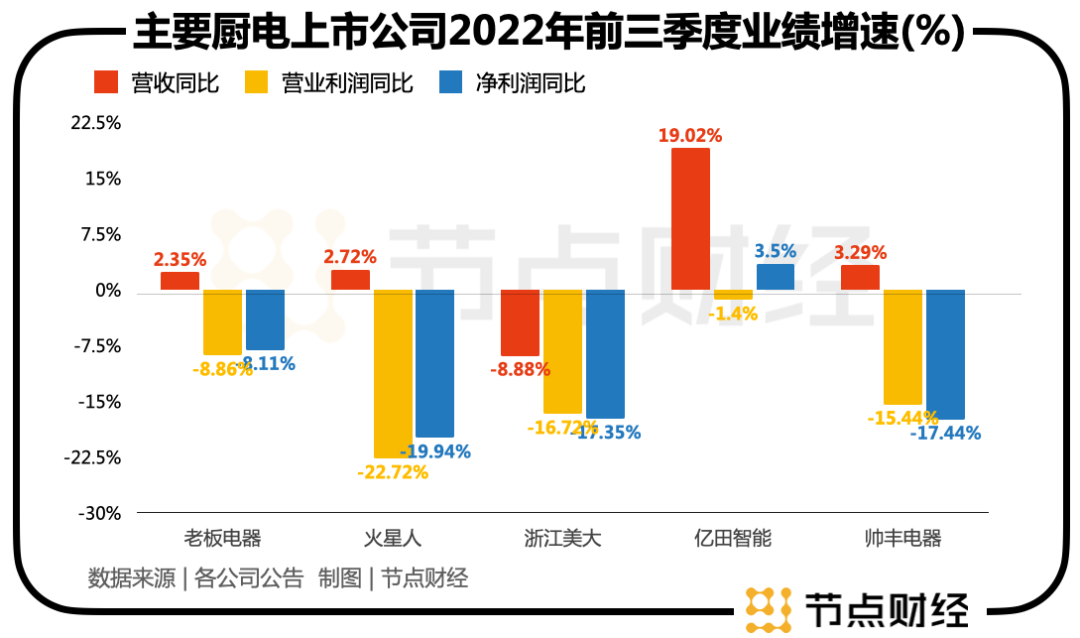

奥维云网数据显示,我国厨电市场规模增速2018年后的四年中,有三年处在负增进中,整体市场规模也从2018年的最高点1863亿元下降至2022年的1586亿元。

能显著看出,我国厨电市场早已进入了存量竞争阶段。

然而,厨电赛道吸引资金地方是新型厨电产物对传统厨电产物的替换趋势,详细而言就是集成灶、洗碗机、嵌入式厨电对传统自力油烟机、燃气灶、消毒柜产物的替换。

这也就不意外现在上市的五家厨电企业中,有四家是专业集成灶企业,仅一家为传统厨电企业。

但事情远远没有这么简朴。厨电赛道的矛盾不仅仅有新型厨电企业对传统厨电企业的挤压上,还体现在这些新型厨电企业之间的竞争,以及传统厨电企业的还击上,堪称一轮又一轮的混战。

首先,集成灶对传统油烟机的替换效应异常显著。奥维云网数据显示,2015年-2021年,海内油烟机销量从2671万台降至2150万台,销额从341亿元降至333亿元;同期,集成灶销量从57万台升至304万台,销额从36亿元升至256亿元。

2022年,集成灶产物销售额进一步上升至259亿元,仅比油烟机销售额296亿元少37亿元,也就说2023年集成灶将可能替换油烟机成为厨电*大品类。

这就意味着,几家集成灶企业业绩有望实现连续增进,而像老板电器这样收入高度依赖油烟机、燃气灶,消毒柜的传统厨电或将进一步受到挤压。

其次,集成灶企业之间的竞争也十分猛烈。

这种猛烈体现在两个方面,其一集成灶企业数目多,各方势力都在介入,据悉方太、华帝小米、苏泊尔、万家乐、万和以及美的、海尔等都有相关产物。集成灶企业2022年净增添33个至313个。其二,行业排名容易更迭,好比2020年之前,浙江美大一直是集成灶行业的老大,2021年却被火星人取代。

最后,传统厨电企业的还击也很迅猛。

集成灶企业的快速崛起对传统厨电企业形成较大威胁,但像老板电器这样的厨电龙头具备开发集成灶的相关手艺,一旦这些企业主业稳固后,就会腾脱手来举行还击。现在老板电器的集成灶产物已经站稳了脚跟。奥维云网数据显示,去年12月老板电器的三款集成灶产物占线下渠道集成灶TOP10的前三席。

但从营收体量上看,老板电器的集成灶产物尚不能与专业集成灶公司相比。去年上半年,老板电器集成灶产物仅实现1.45亿元,占其总营收的3.3%,同期火星人、浙江美大、亿田智能、帅丰电器的集成灶产物营收划分为8.98亿元、7.43亿元、5.56亿元及4.26亿元。

不外幸亏集成灶行业的竞争并未恶化,从均价上看,2022年占集成灶产物类型比例最高的“蒸烤一体款”集成灶均价跨越10000元,高于2021年同期。

这背后的逻辑是,集成灶产物仍在享受渗透率盈利。据奥维云网推总数据,集成灶的需求占比,即集成灶零售量/(集成灶零售量 油烟机零售量),从2015年的2%增进至了2022年的14%。

即便集成灶产物无法所有替换传统油烟机等产物,但14%的渗透率也意味着该行业生长尚在早期。

我们预计,2023年,厨电行业的混战仍将继续,不外差异于2022年线上渠道占优的企业胜出,今年线下渠道占优的厨电企业有望迎来业绩反转。

03 短板与分化

从去年前三季度的业绩看,浙江美大的“落伍”十分显著,公司营收与净利润增速双双为负,其余四家厨电企业营收都录得正增进。

浙江美大在财报中注释称,公司营收泛起负增进主要系疫情及宏观经济的影响。这实在是在找捏词,事实外部环境对人人的影响都一样。

节点财经以为浙江美大业绩落伍的直接缘故原由是公司线上渠道短板被放大。2021年,浙江美上将线上渠道交由第三方电商代运营机构,为其余厨电企业均是自营模式。

奥维云网渠道推总数据显示,去年三季度,浙江美大的线上渠道的收入占比为21%,统一口径下火星人为58%,亿田智能为61%,浙江美大落伍显著。

在我们看来,三年疫情对消费者线上购物的习惯举行了强化,即便如空调这样已往强安装、线下渠道占对照高的品类,现在格力电器也在全力转型线上线下买通的新零售模式。浙江美上将线上渠道这个要害环节交给第三方,无疑也将未来零售的灵魂交给了别人。

火星人的短板在于盈利能力太弱。以去年前三季度为例,讲述期浙江美大在营收不到14亿元的基础上实现了3.7亿元的净利润,火星人在16.4亿元的营收基础上,净利润不到2.2亿元。

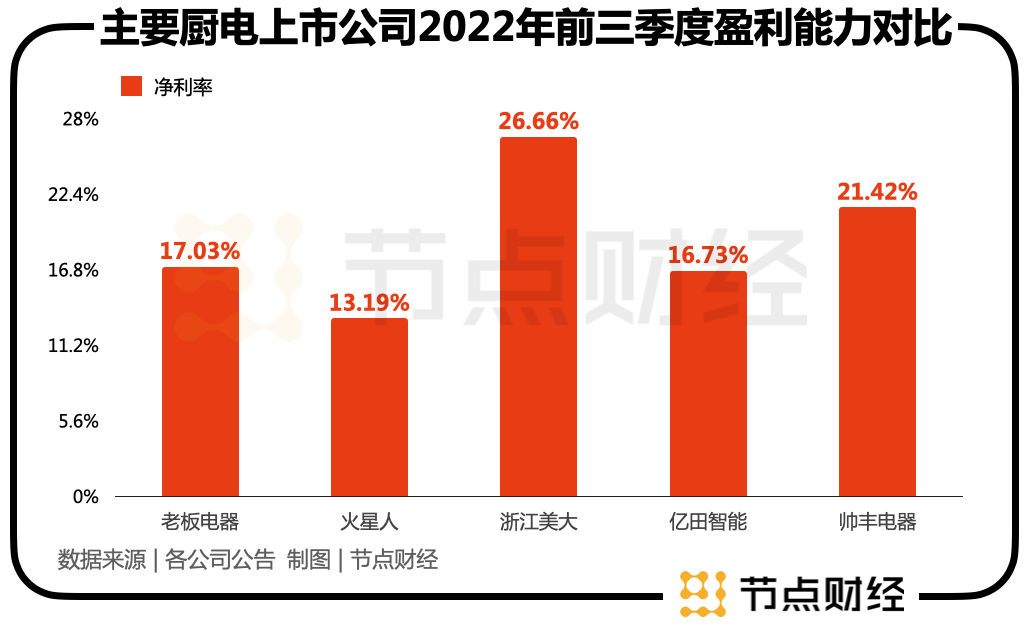

按净利率对照,火星人13.2%的净利率不及浙江美大26.7%的一半,是厨电五家上市公司中*的。

用度端对比浙江美大,火星人的销售用度是对方的3倍,研发用度是对方的2倍,只管加大研发用度的投入力度可以明白为火星人在填补双方之间的差距,但营销用度过量投入堪称“铺张虚耗”。

这或许意味着“火星人暂时*的市占率是确立在砸钱的基础上,一旦高额的营销投放下来,公司的市占率还能否保持*?

老板电器的短板在于增速较高的新型厨电产物收入占比过低,而公司的两大收入支柱——吸油烟机与燃气灶面临着严重的市场萎缩挑战,在这种靠山下公司高达18倍的动态市盈率面临着估值崩塌的风险。

首先,老板电器对增进较快的集成灶产物及集成洗碗机产物均有结构,但这两大潜力品类现在对公司的营收孝顺较小,去年上半年洗碗机与集成灶两大品类划分实现了2.47亿元与1.45亿元收入,合计占公司总收入的比例不到9%。

其次,老板电器传统厨电三件套——吸油烟机、燃气灶、消毒柜(三者收入合计占比超七)增速放缓显著。据节点财经统计,2017年-2021年5年,老板电器上述三大焦点产物收入的年复合增速划分为6.3%、7.6%、2.5%。

除了焦点营业的增进放缓,老板电器已往五年的营业利润与净利润数据基本也均处在阻滞的状态,统计显示2017年-2020年,老板电器的营业利润与净利润的年复合增速划分为4.9%与4.37%(剔除了2021年的低值)。

给予这样一个缺乏发展性的传统家电企业18倍的动态PE,着实是有些冒风险。

值得一提是,方太这家未上市的头部厨电企业在规模上再次实现了对老板电器的*。2022年方太总营收为162.43亿元,同比增进约5%,这一规模要较高于老板电器的不到110亿元(估量值)凌驾50亿元。

不外与老板电器相似的是,方太现在在传统厨电产物之外打造的“集成烹饪中央”与“洗碗机”两大产物刚刚起步,并不能为公司总收入孝顺若干增量,未来能否成为第二增进曲线还需要考察。

此外,分化还体现在火星人与浙江美大两家估值上,当前火星人PE(TTM)跨越40倍,浙江美大仅为15倍,想一想这两家公司的估值溢价会差上1.6倍吗?

论研发实力与线下经销渠道资源火星人均不及浙江美大,就由于后者砸钱换市场份额的战略,以及线上渠道的优势?以此溢价未免过于乐观。

这些分化的背后隐藏着投资时机,伶俐的投资者不会为公司的差异化战略买单,也不会去剖析业绩与估值不匹配的公司,他们要做的是在远景晴朗的条件下,捉住那些市场订价错误的时机。

2023年,厨电企业会在地产苏醒不晴朗的混沌,以及线下渠道恢复的反转与行业内部的混战中取得怎样的成就,我们拭目以待。